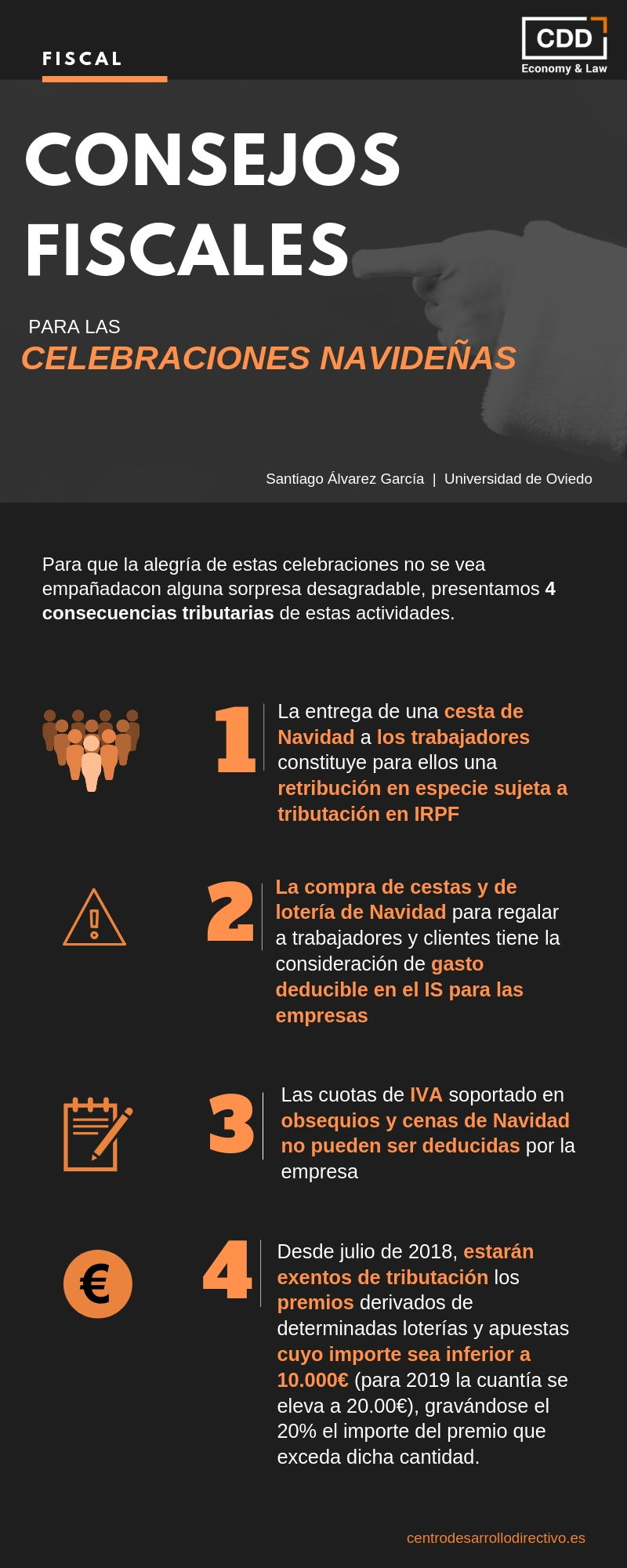

Consejos Fiscales para las celebraciones navideñas

La Navidad es la época del año más propicia para que las empresas tengan algunas atenciones especiales con sus clientes y trabajadores. También se celebra, el día 22, el sorteo de lotería en que depositan sus ilusiones buena parte de los españoles.Para que la alegría de estas celebraciones no se vea empañada con alguna sorpresa desagradable, presentamos cuatro consecuencias tributarias de estas actividades que debemos tener presentes:

1. La entrega de una cesta de Navidad a los trabajadores constituye para ellos una retribución en especie sujeta a tributación en el IRPF

Así lo ha reiterado la Dirección General de Tributos en respuesta a consultas de los contribuyentes, como la Consulta Vinculante V1292-18, de 17 de mayo de 2018, V2982-17, de 20 de noviembre de 2017 y V2369-17, de 18 de septiembre de 2017:

“Respecto a la entrega a los trabajadores en el mes de diciembre de una cesta de Navidad, tal entrega se constituye en una retribución en especie del trabajo, no amparada por ninguno de los supuestos que el artículo 42 de la Ley del Impuesto determina que no tienen la consideración de rendimientos del trabajo en especie (apartado 2) o declara exentos (apartado 3). Por tanto, al tratarse de un rendimiento de trabajo en especie resultará operativo el ingreso a cuenta, tal como resulta de lo dispuesto en los artículos 74.2 y 102.1 del Reglamento del Impuesto”.

2. La compra de cestas y de lotería de Navidad para regalar a trabajadores y clientes tiene la consideración de gasto deducible en el IS para las empresas

El artículo 15 de la Ley del Impuesto sobre Sociedades establece que no tendrán la consideración de gastos fiscalmente deducibles “e) Los donativos y liberalidades. No se entenderá comprendidos en ese párrafo e) los gastos por atenciones a clientes o proveedores ni los que con arreglo a los usos y costumbres se efectúen con respecto al personal de la empresa ni los realizados para promocionar, directa o indirectamente, la venta de bienes y prestación de servicios, ni los que no se hallen correlacionados con los ingresos. No obstante, los gastos por atenciones a clientes o proveedores serán deducibles con el límite del 1 por ciento del importe neto de la cifra de negocios del período impositivo”.

En la medida en que la entrega de lotería o de cestas de Navidad forme parte de los usos y costumbres de las empresas con respecto a su personal, o de sus relaciones públicas con clientes o proveedores, los gastos soportados en su adquisición tendrán la consideración de deducibles en el Impuesto sobre Sociedades, siempre que cumplan los requisitos en materia de inscripción contable, justificación documental, imputación con arreglo al principio de devengo y no superen el límite establecido en el caso de atenciones con clientes. Así se recoge, entre otras, en la repuesta a la Consulta Vinculante 1905-15, de 17 de junio de 2015.

Los mismos gastos serán deducibles, a efectos del IRPF, en la determinación mediante estimación directa de los rendimientos de actividades empresariales y profesionales, tal y como establece la Consulta Vinculante 2490-17, de 4 de octubre de 2017.

3. Las cuotas de IVA soportado en obsequios y cenas de Navidad no pueden ser deducidas por la empresa

La Consulta Vinculante V3818-15, de 2 de diciembre de 2015, recuerda que el artículo 96.1.5º de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, establece que no podrán ser objeto de deducción, en ninguna proporción, las cuotas soportadas como consecuencia de la adquisición, incluso por autoconsumo, de los bienes y servicios destinados a atenciones a clientes, asalariados o terceras personas.

Por otra parte, el artículo 96.1.6º de la misma Ley condiciona la deducción de las cuotas soportadas por la adquisición de servicios de hostelería y restauración a que los mismos se produzcan en relación con un desplazamiento o viaje del personal y su importe haya tenido la consideración de gasto deducible a efectos del Impuesto sobre la Renta de las Personas Físicas o del Impuesto sobre Sociedades (Consulta General de 7 de marzo de 1994).

Por tanto, las cuotas de IVA soportado en la adquisición de bienes y servicios destinados a asalariados, en el caso de los obsequios, y en servicios de hostelería no prestados a consecuencia de un viaje del personal, en el caso de las cenas de Navidad, no podrán ser objeto de deducción en ninguna medida por las empresas.

4. Tributación de los premios de la Lotería de Navidad

Los premios del sorteo de Lotería de Navidad, exentos de tributación en el IRPF, se encuentran sujetos a tributación desde el año 2013 en el gravamen especial sobre los premios de determinadas loterías y apuestas (Disposición Adicional trigésima tercera de la Ley del IRPF).

La Ley de Presupuestos Generales del Estado para 2018 establece que, desde el 5 de julio de 2018, estarán exentos de tributación los premios cuyo importe sea igual o inferior a 10.000 euros (para 2019 la cuantía exenta se elevará a 20.000 y a partir de 2020 a 40.000 euros), gravándose al 20% el importe del premio que exceda dicha cantidad. La exención se aplica a cada décimo, por lo que en el caso de premios de titularidad compartida o participaciones habrá que prorratearla entre todos los cotitulares, en función de la cuota correspondiente a cada uno.

El beneficiario del premio soporta en el momento de cobro una retención del 20% que practica la entidad paradora, por lo que no tendrá la obligación de presentar autoliquidación ni incluirlo en su declaración del IRPF.

Muchas entidades, principalmente no lucrativas, adquieren décimos para su posterior venta en forma de participaciones ente sus socios o a terceras personas. En estos casos, las Consultas 2062-14, de 28 de julio de 2014 y 0221-14, de 30 de enero de el mismo año, establecen que el cobro de premio por la entidad consultante para su posterior reparto a los cotitulares del mismo constituirá una simple mediación de pago, no estando obligada a retener con ocasión del pago del premio a los titulares de las participaciones.

Eso sí, la Administración Tributaria recuerda que “en caso de que la entidad consultante no hubiera vendido la totalidad de las participaciones de los décimos y estos resultaran premiados, los premios correspondientes a tales participaciones constituirán renta obtenida por la entidad consultante, sujeta al Impuesto sobre Sociedades”.

Etiqueta:Fiscal, Fiscalidad, Impuestos, Impuestos 2018, Tributación